Le développement international des entreprises est revendiqué comme un des principaux leviers de création de valeur des fonds d’investissement. Au-delà d’un discours marketing standardisé, leur palette d’intervention diffère selon leur propre ADN culturel, les moyens mobilisés en interne et leur track-record en la matière.

« Entrepreneurs, allez-vous faire voir ailleurs », c’est par ce mot d’ordre un brin provocateur que Bpifrance engage les PME et ETI françaises à oser l’internationalisation. Dans une économie mondiale en proie à l’inflation et à la montée des taux, la tendance au repli sur son petit marché domestique est loin d’être une solution viable et il est donc plus nécessaire que jamais de diversifier ses clients et capter le potentiel de croissance de nouvelles zones géographiques. Les dirigeants de PME semblent avoir bien compris le message. Malgré la succession de crises depuis trois ans, la part des entreprises présentes à l’international affiche une nette progression, selon le dernier baromètre de Capital Export-Opinionway publié en juin dernier, qui a sondé 300 chefs d’entreprises de 10 à 100 M€ de chiffre d’affaires. Les PME affichant une présence à l’international sont ainsi passées de 41 % en 2021 à 67 % cette année.

L’importance

du track-record

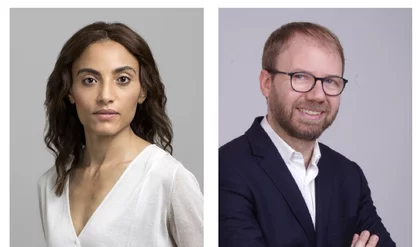

Mais si la majorité des entrepreneurs a bien intégré la nécessité de s’internationaliser rapidement pour être compétitifs, seuls 30 % trouvent qu’ils ont accès aux moyens financiers pour se développer de manière pérenne à l’international. Ce n’est donc pas un hasard si la volonté d’accélérer à l’international est devenue un déclencheur récurrent pour ouvrir son capital ces dernières années. Surtout que les fonds d’investissement ont peaufiné leurs arguments et leurs moyens d’accompagnement sur ce thème. Entre les machines de guerre des fonds anglo-saxons sur le haut du mid-market et les outils plus artisanaux des acteurs du small cap français, tous les investisseurs affichent une expertise à l’international qui peut parfois laisser les dirigeants un peu démunis pour différencier les uns des autres. Certains fonds comme l’investisseur coté 3i sont notoirement connus pour cet angle spécifique de l’accompagnement à l’international. Il faut dire que même s’il est moins présent en France, l’investisseur d’origine britannique fait figure de pionnier du private equity dans l’Hexagone où il a contribué à créer cette industrie dans les années 1980. « En une quarantaine d’années, nous avons investi dans plus de 400 entreprises françaises que nous avons accompagnées dans leur internationalisation, indique Pierre-Axel Botuha, co-head du bureau français de 3i. Beaucoup de dirigeants de PME et ETI ont dans leur entourage des concurrents ou partenaires passés dans le portefeuille de 3i, ça nous donne une notoriété et un track-record assez unique ». C’est ainsi avant tout pour son savoir-faire à l’international que les dirigeants font entrer 3i dans leur capital, que ce soit dans le cadre d’un LBO primaire comme pour la fondatrice de la marque danoise de petite puériculture Konges Sløjd en 2022, ou dans le cadre d’un quatrième LBO comme le spécialiste tricolore de la maintenance informatique des serveurs Evernex qui a mené six opérations de croissance externe, en Allemagne, au Brésil, en Grande Bretagne et en Afrique du Sud depuis l’entrée de 3i en 2019.

Une typologie de financier pour chaque étape

Pour les dirigeants rodés aux LBO multiples, la finesse du positionnement de chaque financier est plus perceptible. C’est le cas du conseil en optimisation de la performance opérationnelle Epsa, qui a vu défiler à son capital toutes les typologies d’acteurs du private equity en une quinzaine d’années et cinq OBO : du petit fonds d’entrepreneurs pour un premier tour « d’amorçage » en 2007 au pool d’investisseurs de prestige qui ont financé son changement de dimension cet été. Avec un chiffre d’affaires consolidé de 400 M€ en 2023, le cabinet de conseil créé en 2001 par Matthieu Gufflet et toujours contrôlé par son management aura ainsi multiplié ses revenus par 20 cette dernière décennie, signé plus d’une trentaine d’acquisitions, dont une grosse prise aux Pays-Bas cet été. Le rachat de son homologue néerlandais AB&C Groep, pour une valorisation de près de 200 M€, a d’ailleurs nécessité une refonte de son tour de table avec l’entrée de Tikehau Capital, suivi par Bpifrance et Credit Mutuel Equity auprès des sponsors du dernier tour de 2020 mené par Towerbrook, Capza et Raise. « Nous recherchons des fonds qui nous apportent des sensibilités différentes et adaptées à notre stade de développement », témoigne Arnaud Myrtil, CFO d’Epsa. Ainsi, l’entrée du fonds américano-britannique Towerbrook, qui avait déjà été candidat lors du process de 2019, avait été jugée prématurée à ce moment-là mais tout à fait indiquée pour l’offensive à l’international menée par Epsa trois ans plus tard.

Bien sûr, toutes les entreprises n’ont pas accès à une palette aussi large de courtisans financiers. Mais l’écosystème s’est considérablement étoffé ces dernières années et l’environnement concurrentiel est toujours aussi tendu sur les belles cibles du small cap, surtout quand elles ont déjà une exposition à l’international qui puisse servir de rampe de lancement de la stratégie impulsée par le fonds. À l’image de Fogale Sensors, qui a accueilli il y a un an le fonds small cap Capital Export dans le cadre un MBO primaire. La PME aux 7 M€ de chiffre d’affaires conçoit, fabrique et commercialise des capteurs capacitifs pour des applications industrielles et scientifiques dans le médical, l’aéronautique, la robotique, et l’énergie. Par exemple, dans le secteur de la santé, Fogale Sensors conçoit des systèmes de détection d’approche et d’anticollision pour assister le personnel soignant pendant les interventions chirurgicales. Positionnée sur un secteur ultra-pointu avec une forte rentabilité et un savoir-faire reconnu chez ses clients, l’entreprise cochait donc toutes les cases pour attirer à la fois des industriels et des fonds d’investissement, comme le confirme Michel Claret, associé au sein de Capital Export, qui a remporté ce process : « Fogale Sensors correspond parfaitement aux pépites françaises que nous aimons accompagner : la combinaison d’une maîtrise scientifique et d’une expertise industrielle rares, des marchés de niche en croissance et présentant des barrières à l’entrée élevées, un fort tropisme international ».

Une expertise pour aiguiller la conquête

Mais quel intérêt avait l’entreprise, dont 70 % du chiffre d’affaires était déjà réalisé à l’international, de choisir un investisseur au nom si explicite alors qu’a priori elle se débrouillait déjà très bien à l’export ? « Capital Export s’est vraiment démarqué pendant le process avec son réseau et son savoir-faire, assure Jérôme Porque, PDG de Fogale Sensors. Nous sommes une équipe d’ingénieurs et scientifiques pointus mais nous ne pouvons pas être experts en tout, et nous recherchions justement un spécialiste de l’international pour nous aider à identifier les bons relais commerciaux dans les différentes zones géographiques que nous adressons. D’autant que sur le volet croissance externe, nous sommes complètement novices et l’appui de notre actionnaire financier est capital pour ouvrir cette réflexion stratégique ». En effet, s’il y a bien une caractéristique intrinsèque à l’ADN culturel des fonds majoritaires, c’est bien leur capacité à mener des stratégies de buy-and-build, même si là, encore, ce n’est pas la même équation quand il s’agit de reprendre un petit concurrent en province que de mettre la main sur un partenaire-distributeur à l’autre bout du monde. Et souvent, la politique la plus sûre en la matière est de commencer par racheter des cibles dans les pays voisins avant de se risquer en Chine ou aux États-Unis. Les fonds d’investissement, qui n’ont rien d’aventuriers téméraires, sont souvent là pour cadrer des ambitions de conquête parfois trop périlleuses. C’est ce qu’a expérimenté Babymoov il y a quelques années à ses dépens. Dans le top 3 du marché français sur le segment des babyphones, des robots culinaires ou autres balancelles, au coude à coude avec le français Béaba et l’italien Chicco, l’entreprise auvergnate s’est lancée dans une stratégie d’internationalisation dès les années 2015 pour booster sa croissance face à un marché domestique atone. En créant coup sur coup des filiales en Allemagne, au Bénelux, en Espagne, en Grande Bretagne et en partant à la conquête du vaste marché américain, le petit poucet clermontois a même failli mettre en péril son existence quand ces investissements coûteux ont tardé à porter leurs fruits. Mais si ses premières incursions en solo ont failli mener Babymoov à la faillite, c’est désormais accompagné de son investisseur Initiative & Finance, qui a mené son MBO en février 2022, que le spécialiste auvergnat des articles de puériculture procède à sa première acquisition, hors frontière, en reprenant son fournisseur belge Delta Diffusion cet été. Un premier pas dans la croissance externe que le groupe, qui vise 90 M€ de chiffre d’affaires en 2027, entend renouveler sur les marchés européen et nord-américain.