Ce pont entre l’amiable et le judiciaire s’est installé dans le paysage du restructuring, même s’il n’empêche pas le retour des dossiers boomerang.

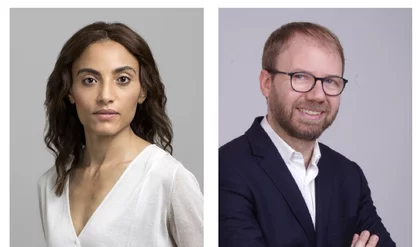

À l’heure où le distressed M&A s’apprête à renouer avec des niveaux record, le « prepack cession » devrait à nouveau démontrer son utilité. Cette innovation de l’ordonnance de mars 2014 vise à préparer la cession totale ou partielle d’une société en amont de son redressement judiciaire ou de sa liquidation dans le cadre d’une procédure de prévention, mandat ad hoc ou conciliation. Et donc essentiellement à faire gagner un temps précieux pour une entreprise par définition exsangue en cash. S’il a marqué les esprits dans les années 2015 et 2016 avec des dossiers emblématiques comme la reprise de Fram par Karavel-promovacances, celle de NextiraOne par Butler ou la cession du RC Lens, ce dispositif s’est depuis, installé dans le paysage, et ne devrait pas tomber en désuétude dans le contexte actuel. Car il ne se passe pas une semaine où une nouvelle reprise à la barre ne vienne rappeler que l’ère du « quoi qu’il en coûte » est désormais révolue. « Depuis le début de l’année 2023, on assiste à une normalisation du marché du restructuring avec des niveaux d’activités proches de la période pré-covid et des dossiers d’entreprises plus importantes et plus industrielles », constate Sandrine Gril-Prats, managing partner de l’activité turnaround & restructuring de Deloitte. Un constat étayé par les chiffres publiés cet automne par Altares sur

les trois premiers trimestres de 2023 qui ont enregistré 41 000 défaillances, soit une moyenne de 4550 défauts chaque mois.

« Un niveau attendu, qui nous projette aux environs des 55 000 procédures en fin d’année, après un dernier trimestre qui devrait confirmer la décélération observée cet été », commentait fin octobre Thierry Million, directeur d’études d’Altares qui prévient que « les PME-ETI suscitent toutefois une attention particulière. Très fragilisées dès 2022, elles représentent désormais 8,2 % des défauts. C’est 2 % de plus qu’en été 2019 et c’est aussi le taux le plus élevé depuis la crise financière ». Avec une quarantaine de dossiers traités en 2023, le Ciri, qui intervient au chevet d’entreprises en difficultés employant plus de 400 salariés, confirme le retour à un étiage pré-covid, voire un effet rattrapage des années de perfusion qui ont permis de reporter les difficultés structurelles de certaines entreprises, en les aggravant. « L’augmentation du nombre d’entreprises en difficultés ces derniers mois devrait mécaniquement alimenter le deal-flow du distressed M&A, sauf que beaucoup de dossiers arrivent en procédure amiable dans un tel état de dégradation que le process de cession hors cadre d’une procédure collective s’avère particulièrement difficile », relève Julien Sortais, associé restructuring-distressed M&A chez KPMG. Effet pervers des liquidités déversées depuis le covid qui ont maintenu artificiellement en vie des entreprises moribondes, les professionnels du restructuring se retrouvent confrontés à des entreprises quasi-invendables. « En cession classique comme en prepack cession, les actifs arrivent de plus en plus « abîmés » avec moins de leviers de redressement encore actionnables par les futurs repreneurs », déplore Christophe Guerner associé turnaround & restructuring chez Deloitte.

Faire émerger des offres en amont

Si le prepack cession n’est pas une baguette magique qui multiplie les acheteurs pour des cibles ayant perdu toute leur attractivité, il n’en demeure pas moins un outil très efficace pour sauver des emplois dans les entreprises disposant d’un intérêt stratégique même quand leurs finances sont dégradées. Ce fut notamment le cas de la reprise de Bio C’ Bon par Carrefour fin 2020. La procédure de prepack cession menée par l’administrateur judiciaire Frédéric Abitbol en amont du redressement judiciaire en septembre a permis de faire émerger 5 offres dont celle de la famille Zouari, actionnaire de Picard, qui avait abandonné ses négociations exclusives de rachat en juin 2020 en découvrant l’ampleur du passif de l’enseigne. Mais le tribunal de commerce de Paris a donc tranché en faveur de l’offre de Carrefour, de loin la mieux-disante financièrement, avec une valorisation de l’actif à 60 M€, et socialement, avec une reprise de la quasi-totalité des effectifs d’un millier de salariés pour les 107 points de vente français. S’il n’évite pas le passage en procédure collective, le prepack a pour principal intérêt de préparer en amont la cession et rebondir très vite plutôt que d’affronter les méandres du RJ et s’enliser dans la destruction de valeur.

Avant la réforme, le mandataire ou le conciliateur avait seulement « pour mission de favoriser la conclusion entre le débiteur et ses principaux créanciers ainsi que, le cas échéant, ses cocontractants habituels, d’un accord amiable destiné à mettre fin aux difficultés de l’entreprise ». Même s’il parvenait à trouver un repreneur, l’absence d’accord avec les créanciers ou la survenance d’un état de cessation des paiements pouvait compromettre tous les efforts entrepris. L’entrée en vigueur du prepack cession en juillet 2014 est venue mettre un terme à cet aléa en stipulant que le conciliateur ou le mandataire ad-hoc « peut être chargé, à la demande du débiteur et après avis des créanciers participants, d’une mission ayant pour objet l’organisation d’une cession partielle ou totale de l’entreprise qui pourrait être mise en œuvre, le cas échéant, dans le cadre d’une procédure ultérieure de sauvegarde, redressement judiciaire ou liquidation judiciaire ». Un autre intérêt de cet outil est l’esprit consensuel dans lequel se déroule cette procédure, garant d’un taux de réussite bien plus important qu’à la barre du tribunal.

La différence étant sûrement le changement de position entre un chef d’entreprise acteur de son destin dans le cadre d’un prepack mené avec l’administrateur judiciaire qu’il a lui-même choisi, alors que dans le cadre d’une procédure collective, la cession est vécue comme une expropriation à laquelle le dirigeant n’adhère pas et qu’il combat souvent en présentant un plan de redressement ou de sauvegarde.

Pratique hybride

Dans les faits, les vrais prepacks ont été rares et on a surtout assisté à la multiplication des prepacks alternatifs qui sont plus à proprement parler des plans de cession en version accélérée.

Car l’innovation du prepack cession a été de pouvoir sauter l’étape de dépôt des offres pendant la procédure collective, le plus souvent un RJ, puisqu’on est déjà censés avoir fixé une short-list exhaustive de repreneurs durant la phase de conciliation. En pratique, une fois la procédure collective ouverte, le tribunal fixe à bref délai une audience d’examen sans qu’il y ait à prévoir de mesures de publicité supplémentaires ou de date limite de dépôt des offres. L’économie de cette étape fait donc gagner quelque trois semaines précieuses pour vite tourner la page du RJ avec le nouveau repreneur.

Or, de crainte de voir surgir de nouveaux acquéreurs trouble-fête pour contester la validité du prepack, les pratiques s’orientent le plus souvent vers une étape préalable de dépôt des offres qui dure trois semaines avant l’examen par le juge des repreneurs potentiels, ce qui double grosso modo les délais et les ramène aux six semaines déjà en vigueur pour des plans de cession bien préparés en amont. « La pratique converge vers une procédure un peu hybride où l’on ouvre quand même un appel d’offres public pendant la phase judiciaire mais avec des délais raccourcis dans l’esprit du prepack », souligne Christophe Guerner. Derrière cette utilisation parcimonieuse de la version orthodoxe

du prepack, se profile surtout la crainte d’être accusés de collusion d’intérêt en favorisant un repreneur au détriment d’acquéreurs potentiellement mieux-disants financièrement et/ ou socialement.

Et c’est bien là, le paradoxe de cette procédure. Comment concilier la confidentialité d’une procédure préventive et la garantie d’avoir ratissé assez large pour proposer le dossier à tous les candidats potentiels à la reprise ? « Le lancement d’un appel d’offres public peut perturber des candidats à la reprise consultés dans le cadre

de la procédure préventive confidentielle », soulève Julien Sortais qui ajoute qu’en même temps « la publication de l’appel d’offres peut faire émerger de nouvelles solutions ». Encore faut-il que ces nouvelles offres émanent de repreneurs sérieux ayant les reins assez solides pour redresser la barre plutôt que de l’y ramener quelques mois plus tard dans un état de délabrement encore plus avancé, comme les serial reprises dans le retail l’ont si tristement illustré.