Si l’aboutissement de la carrière d’un entrepreneur à succès est de devenir investisseur, le chemin inverse est rarement emprunté. Pourtant quelques uns s’y sont risqués avec audace et lucidité.

Ils ont tous cette étincelle dans les yeux quand ils parlent des dirigeants qu’ils accompagnent, cette conviction chevillée au corps que l’entrepreneuriat est le plus beau métier du monde, cette impression aussi parfois qu’à force de jouer les impresarios dans l’ombre ils sauraient tout aussi bien, voire mieux faire que les dirigeants qu’ils coachent à longueur d’année… Pourtant rares sont ceux qui osent passer de l’autre côté de la barrière, raccrocher la cravate d’investisseur pour la casquette de patron de PME, abandonner le monde feutré du huitième arrondissement parisien pour le terrain plus accidenté de la boîte de banlieue ou de province. « L’environnement financier est très normatif, et le métier d’investisseur offre un confort financier et un couple risque/reward difficile à égaler », analyse Pascal Vermeersch, ex-associé de LBO France et Capza, qui a sauté le pas en 2015 en reprenant une entreprise de métrologie, JRI, de 10 M€ de chiffre d’affaires à l’époque. Il faut dire que son parcours était moins linéaire et formaté que celui d’un investisseur classique n’ayant connu que l’écosystème du LBO. L’ingénieur télécoms a passé 10 ans à la direction stratégie de Kering, durant lesquels il s’est frotté à des sujets opérationnels, avant de découvrir le private equity en 2007 chez LBO France. D’abord séduit par le métier « pour sa grande diversité et son accès en profondeur aux dessous du business des participations du portefeuille », Pascal Vermeersch a moins apprécié la montée en gamme du secteur sur des tailles d’entreprises plus importantes et la standardisation des process qui va avec. Ce qui a déclenché cette envie latente d’entrepreneuriat, histoire de renouer avec l’univers des PME tout en ciblant ses recherches en fonction de trois critères : une dimension technologique conforme à son ADN d’ingénieur, un enjeu international pour ouvrir ses horizons, et une taille d’entreprise disposant déjà d’un management intermédiaire pour qu’il puisse se consacrer à la dimension stratégique. « Même si concrètement, 20 % de mon temps est dédié à la stratégie et aux tâches nobles, pour le reste, je fais les bouche-trous et traite de sujets sans grand intérêt mais trop touchy pour les déléguer, comme la gestion de flotte automobile », ironise le dirigeant, confronté à l’isolement dont souffre la majorité des patrons de PME. Il est pourtant mieux outillé pour y faire face grâce à sa vie d’avant, notamment dans le choix de ses partenaires financiers lors des deux opérations de LBO qu’il a déjà menés en six ans, faisant croître de 60 % la taille de son petit groupe baptisé MMS (Metrology & Monitoring Solutions).

L’importance de la taille. Cette histoire de taille est cruciale pour des investisseurs habitués à gérer un portefeuille de grosses PME et ETI et qui se retrouvent du jour au lendemain à la tête d’une petite entreprise, car leur capacité d’investissement personnelle est généralement plus réduite que la force de frappe d’un fonds de plusieurs dizaines ou centaines de millions d’euros. Tout le talent est de dénicher une base accessible pour une plateforme de buy-and-build dans un secteur de niche encore sous les radars des fonds. C’est ce qu’a accompli Steve Rosengarten, ancien de Carlyle, qui a réussi, en partant d’une page blanche en 2013, à bâtir le numéro deux indépendant des cliniques vétérinaires VetOne réalisant aujourd’hui 60 M€ de chiffre d’affaires et racheté en octobre 2021 par le leader européen du secteur IVC Evidensia, pour une valorisation tutoyant les 200 M€ ! En revanche, ce n’est certainement pas la motivation de faire fortune qui a dû pousser Fabrice de Gaudemar à quitter en 2014 le directoire d’Eurazeo, après 15 ans dans le fonds où il avait créé l’activité Eurazeo Croissance finançant les nouvelles technologies et les énergies renouvelables, et pris la direction RSE de la société de gestion cotée. En créant Qotto en 2015, une start-up commercialisant des kits solaires au Bénin et au Burkina Faso, le polytechnicien fait la jonction entre sa fibre entrepreneuriale, sa vocation sociale et ses convictions écologiques. Son passé de financier ne l’empêchera pourtant pas de galérer à lever des fonds en 2020 car l’Afrique n’attire toujours pas les investisseurs même quand le projet est porté par l’un de leurs anciens confrères…

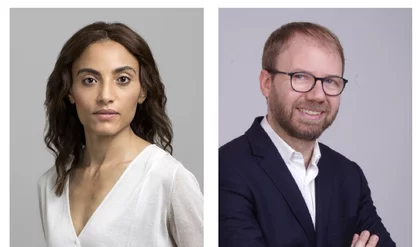

Pascal Vermeersch, président de JRI.

Choc culturel. On peut rester en Ile-de-France et changer radicalement d’univers. Comme ce fut le cas de François Poupée, qui a repris en 2012 une PME de rénovation du bâtiment après 15 ans dans le private equity, dont 10 ans chez Atria. « L’idée de passer de l’autre côté de la barrière m’est venue quand une de mes participations allait mal : j’ai eu alors envie de mettre les mains dans le cambouis pour redresser la situation mais je me suis senti trop jeune et je n’ai pas osé franchir le pas », témoigne François Poupée qui quitte Atria en 2010, crée un cabinet de conseil M&A en « back-up » et prend le temps de « screener » différents secteurs pour trouver la cible idéale et à sa portée. « Le champ sectoriel était très large, j’ai envisagé à la fois des activités plus proches de mon univers comme le conseil, le recrutement, la communication ou la formation, et des secteurs assez éloignés comme les métiers techniques du BTP ». Son choix s’arrête sur une entreprise de rénovation du bâtiment de 2 M€ de revenus et une vingtaine de salariés. Le financier plonge abruptement dans un univers d’artisans aux antipodes du milieu de cols blancs surdiplômés où il a baigné pendant ses 20 premières années de carrière. « Je n’ai pas choisi la facilité mais j’ai su adapter mon mode de management au bout de quelques mois d’ajustement », raconte l’ancien patron, qui décide néanmoins de vendre l’entreprise au bout de quelques années et revenir au private equity en prenant en 2017 la direction de Paluel Marmont Capital. « J’ai vendu alors que j’avais réussi à maîtriser le business, mais je n’arrivais pas à me projeter dans ce secteur pendant dix ans pour faire la plate-forme de buy and build que j’avais en tête initialement », confie François Poupée. Car c’est là aussi que divergent les métiers d’investisseur et d’entrepreneur. « Dans le private equity, c’est le projet de transformation qui prime, peu importe le secteur du sous-jacent dans un portefeuille qui se doit d’être diversifié pour absorber le risque sectoriel. En revanche, quand on est aux manettes de sa propre boîte, on doit être vraiment passionné par son secteur, ce qui n’était pas mon cas », analyse l’ex-dirigeant, qui a gagné avec cette expérience une meilleure compréhension du mode de fonctionnement des entrepreneurs qu’il accompagne.

Libérer la créativité. Une histoire de tripes que cette plongée dans l’arène entrepreneuriale et un changement de vie qui, dans les meilleurs des cas, allie les avantages des deux mondes. Quand elle a quitté son poste très prometteur chez Advent en 2012 après une dizaine d’années dans le private equity, Alice Escoffier ne savait pas encore ce qu’elle voulait entreprendre, mais souhaitait juste aller sur un terrain plus concret. Après avoir envisagé de lancer une chaîne de cup cakes, la trentenaire se frotte à l’expérience radicale de commerçante en ouvrant une boutique de skis premium à Val d’Isère. Une expérience de trois ans qui a permis de semer les premières graines de sa véritable aventure entrepreneuriale : le lancement en 2016 d’une marque de mode durable baptisée Mountaingirl. À rebours de l’approche formatée de son métier d’origine, la créatrice s’est laissé guider par son instinct et son « bon sens » en optant pour l’upcycling, en récupérant des tissus dans les grandes maisons de couture, en réalisant des collabs avec le Slip Français ou Armor Lux. Quitte à créer un animal à cinq pattes. « J’ai créé l’entreprise qui me plaît en cohérence avec mes valeurs et mes convictions », assume celle qui promeut un idéal féministe basé sur la sororité et reverse un euro à chaque vente à la Maison des femmes de Saint Denis soutenant les victimes de violences conjugales. Malgré ses choix de rupture, sa vie d’avant lui apporte cette logique business indispensable à la viabilité du modèle économique. « Je ne voulais surtout pas créer une énième entreprise qui perd de l’argent », assène l’entrepreneuse qui a autofinancé son projet devenu rapidement rentable, avant que le covid vienne en freiner momentanément la croissance. Avec ses deux boutiques à Val d’Isère et Megève, Mountaingirl réalise un chiffre d’affaires de quelque 600 000 € mais vient de faire une première petite levée de fonds pour accélérer le développement de la marque.

Par Houda El Boudrari