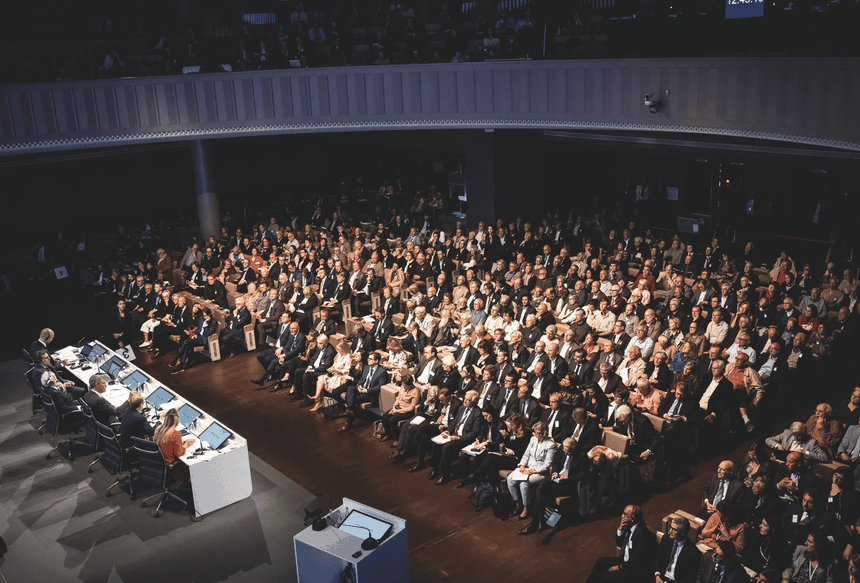

Les résolutions dissidentes déposées par des actionnaires minoritaires fleurissent dans les AG, portées par un vent de révolte de ces investisseurs auparavant passifs, qui veulent désormais peser sur la gouvernance des grandes entreprises.

EssilorLuxottica, Renault, Scor, Airbus, TechnipFMC… autant d’assemblées générales houleuses qui se sont tenues ces dernières semaines sur fond de tension à propos de sujets de gouvernance. Chez EssilorLuxottica, l’AG qui s’est tenue le 16 mai dernier à Paris, a été marquée par un climat tendu malgré la tentative in extremis du management du groupe de calmer le jeu. Les deux dirigeants du géant mondial des verres optiques et des montures, le Français Hubert Saunières et l’Italien Leonardo Del Vecchio, ont signé un accord enterrant la hache de guerre à la veille de l’assemblée générale, pour tenter de désamorcer la contestation d’un certain nombre d’actionnaires minoritaires, échaudés par une crise de gouvernance qui a débuté en octobre 2018, leur mariage à peine consommé.

Le leurre du mariage en égaux. Pour favoriser une sortie de crise, Phitrust et Comgest avaient demandé la nomination de deux nouveaux administrateurs indépendants, l’Américaine Wendy Lane, présidente du fonds Lane Holdings, et le Danois Jesper Brandgaard, ex-directeur financier du groupe pharmaceutique Novo Nordisk. Ces deux résolutions, soutenues notamment par de grands investisseurs comme Fidelity International, Edmond de Rothschild AM, et Sycomore AM, n’ont finalement pas été adoptées. Mais, « avec un taux de participation de 75 %, les scores obtenus sont un signe positif et permettent de tirer des conclusions éclairantes » estimait Phitrust dans un communiqué publié le 17 mai dernier, qui exprimait ses doutes sur la pérennité de l’armistice signé entre les deux dirigeants d’EssilorLuxottica. « Malgré l’accord du 12 mai dernier, de grandes incertitudes demeurent sur le fonctionnement de la gouvernance » pointait la société de gestion connue pour son engagement actionnarial. Ces derniers mois, le ton était monté entre le patron-fondateur de Luxottica, âgé de 83 ans et premier actionnaire du nouveau groupe à travers sa holding Delfin (32 % du capital et des droits de vote), et son homologue français. Ils s’accusaient mutuellement de vouloir prendre le contrôle des opérations et de violer ainsi les accords signés avant la fusion. Cette crise par médias interposés paralysait le conseil d’administration, le rapprochement des équipes et les synergies (420 à 600 millions d’euros d’ici trois à cinq ans). Et le cessez-le feu signé en mai demeure fragile sous fond d’interrogations des investisseurs sur l’équilibre de la gouvernance et la promesse illusoire d’un mariage entre égaux. « La levée de bouclier de Delfin contre la nomination de nouveaux administrateurs et son impact sur les votes illustre la réalité de l’exercice du pouvoir dans le nouvel ensemble, déplore Phitrust. Elle laisse hélas aussi entrevoir ce qui pourrait se passer au-delà de l’assemblée générale de 2021 avec la prise de contrôle effective par Delfin d’EssilorLuxottica, alors que les « autres minoritaires » (64 % des droits de vote) se verront léser d’une prime de contrôle. »

Le déséquilibre des forces, c’est justement ce que redoute le fonds CIAM, actionnaire minoritaire de Renault, dans le projet de fusion avec Fiat. Dans une lettre adressée par Catherine Berjal aux administrateurs du constructeur français le 3 juin dernier, l’associée co-fondatrice du seul fonds activiste français prévient contre la tentative de « nos amis italiens » de faire passer leur rachat pour une « fusion entre égaux alors qu’ils détiendront 14,5 % de l’entité combinée quand le deuxième actionnaire n’en détiendra que 7,5 %. « Ceci n’est pas sans nous rappeler une récente fusion « entre égaux » Franco-Italienne dont les démêlés se poursuivent encore à ce jour », glisse ironiquement la présidente de CIAM.

Dérives mégalomanes. Le fonds activiste s’est aussi récemment illustré dans une autre crise de gouvernance chez le ré-assureur SCOR, en déposant un projet de résolution, non approuvée par le conseil d’administration, afin de demander la révocation de Denis Kessler, en l’évinçant de son mandat d’administrateur. Le hedge fund est entré au capital de SCOR début septembre quand Covéa, le groupe d’assurance mutualiste et premier actionnaire de SCOR, a révélé avoir proposé, en vain, une offre de rachat. Denis Kessler, PDG du groupe depuis 2002, s’est non seulement opposé à cette opération mais s’est lancé dans une guerre fratricide contre le patron de Covea, l’accusant d’abus de confiance. Un épisode épique digne d’une tragédie grecque et surtout révélateur des dérives mégalomanes de certains patrons à succès…Toujours est-il que même si la résolution de révocation a été nettement repoussée (25,63 % d’approbation seulement), CIAM ne s’avoue pas vaincu pour autant, surtout que les actionnaires ont voté contre les résolutions portant sur la rémunération de Denis Kessler à 45,5 %. Ils ont ainsi donné raison au fonds CIAM et aux trois sociétés de conseil en vote (ISS, Glass Lewis et Proxinvest) qui soulignaient tous que la rémunération du Pdg de SCOR est trop élevé. « Les résultats des votes de cette assemblée générale sont déjà une victoire pour CIAM puisque les actionnaires ont entendu notre contestation notamment en ce qui concerne les rémunérations. M. Denis Kessler est dorénavant en sursis. C’est un ultimatum qui lui a été donné aujourd’hui. Les actionnaires attendent maintenant des mesures fortes en matière de création de valeur et d’amélioration de la gouvernance » se félicitait Catherine Berjal, présidente de CIAM. Une victoire à la Pyrrhus donc pour Denis Kessler qui illustre la volonté réelle des actionnaires de réinstaurer un contrôle effectif et efficace des pouvoirs au sein du conseil d’administration, à commencer par le comité des rémunérations. Car si la gouvernance des entreprises françaises cotées a fait des progrès notables ces dernières années, et que la « soft law » incarnée par le code Afep-Medef pose des garde-fous globalement respectés, il n’en reste pas moins que ce sujet est le principal poil à gratter des AG. Aiguillés par des agences de « proxy advisors » de plus en plus influentes, les actionnaires minoritaires n’hésitent plus à ruer dans les brancards et abandonner leurs votes moutonniers d’hier. D’ailleurs, le premier bilan que vient de publier l’Hebdo des AG sur la saison 2019 montre que les contestations se focalisent sur les plus grandes sociétés en raison notamment du fait que les investisseurs internationaux et les asset managers s’appuient davantage sur les recommandations des proxys. Ces agences de conseil en vote appliquent une politique qui répond à quelques grands principes. Elles s’opposent au cumul des fonctions pour un PDG, aux pilules anti-OPA, et sont très attachées à la corrélation entre performance et rémunération des dirigeants. Les conseils d’administration qui veulent éviter que ces trouble-fête ne ruinent leur AG, se saisissent de ces sujets en amont et instaurent le dialogue pour désamorcer les bombes à retardement.